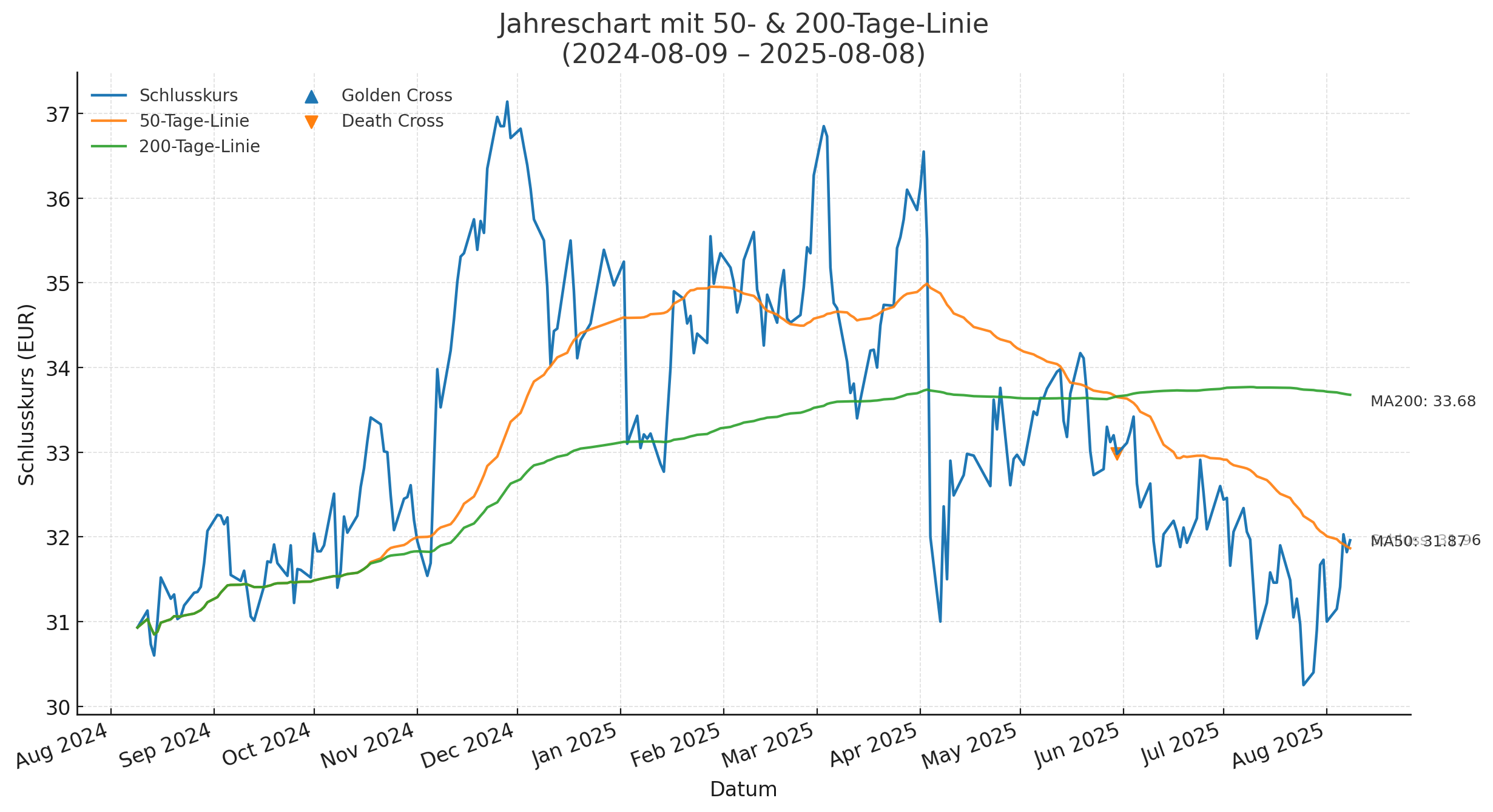

Old Republic International Aktie (ORI) – Lohnt sich 2025 der Einstieg?

Es gibt Unternehmen, die man leicht übersieht, weil sie keine großen Schlagzeilen machen. Old Republic International gehört genau in diese Kategorie. Dabei steckt hinter dem Kürzel ORI ein Versicherer mit jahrzehntelanger Erfahrung und einer beeindruckenden Dividendenhistorie. Ich habe mir die Zahlen, die Dividende und die Zukunftsaussichten genauer angeschaut – und dabei ein paar spannende Punkte entdeckt.

Wer ist Old Republic überhaupt?

Old Republic International ist ein US-Versicherer mit mehreren Standbeinen. Am bekanntesten ist wohl das Geschäft mit Titelversicherungen (Title Insurance), die beim Kauf oder Verkauf von Immobilien in den USA fast immer mit im Spiel sind. Daneben gibt es eine General-Insurance-Sparte, also klassische Versicherungen für Unternehmen und Spezialbereiche, sowie ein recht umfangreiches Investmentportfolio.

Das klingt erstmal solide – und genau das ist es auch. Hier wird nicht auf Risiko gespielt, sondern konservativ gearbeitet.

| Jahr | Geschätztes EPS (USD) | Geschätztes KGV | Kommentar |

|---|---|---|---|

| 2025 | 3,25 | 11,5× | Moderate Bewertung, basierend auf Kurs 37,36 USD |

| 2026 | 3,40 | 11,0× | Leichte Verbesserung durch Gewinnanstieg |

| 2027 | 3,50 | 10,7× | Attraktives Bewertungsniveau bei stabilem Kurs |

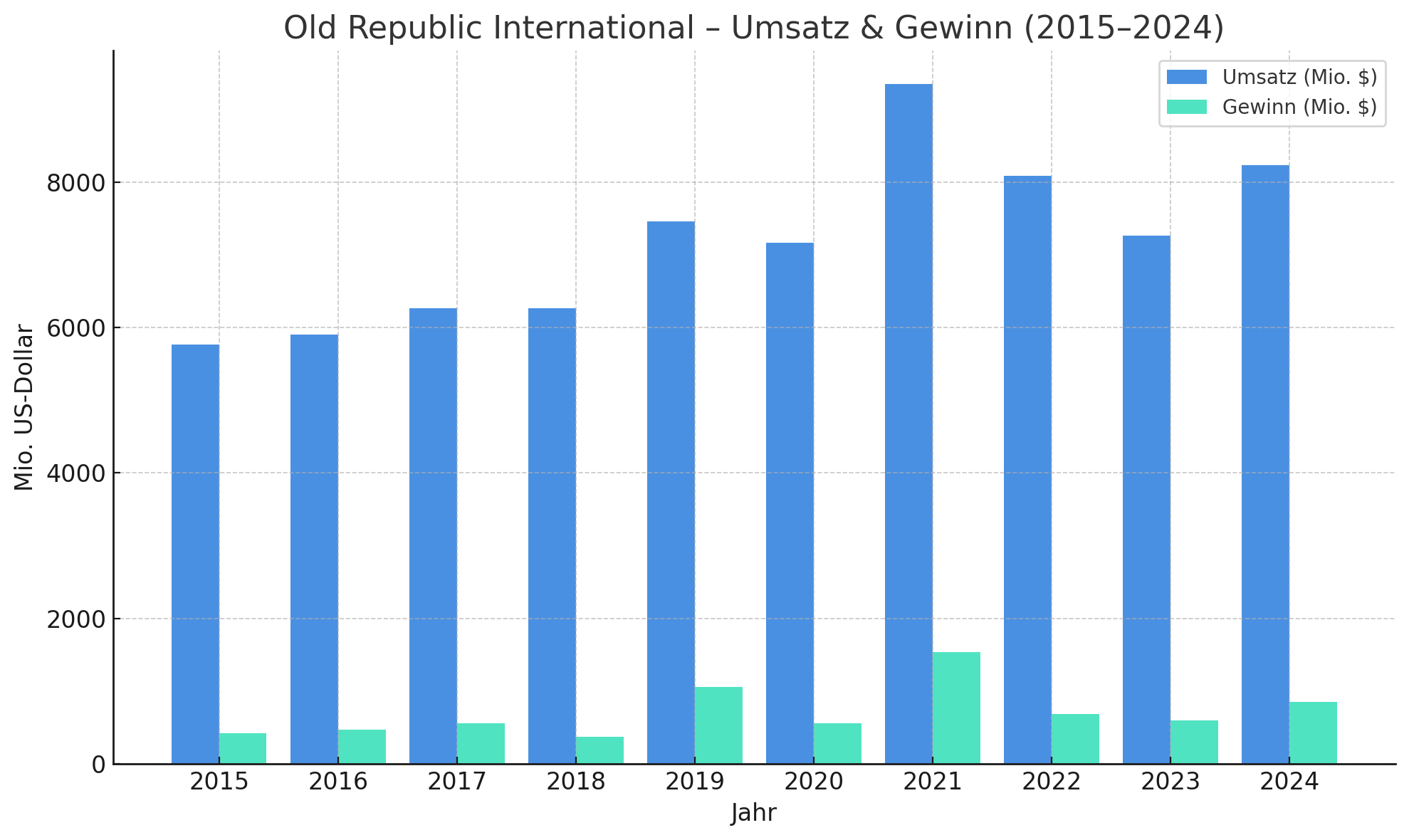

Ein Blick auf die letzten Jahre: Umsatz und Gewinn

Die letzten zehn Jahre waren für ORI kein durchgehend gerader Wachstumspfad. Vor allem die Titelversicherung hängt stark am Immobilienmarkt – und der ist nun mal zinsabhängig.

-

2022 lag der Umsatz bei 8,08 Mrd. USD.

-

2023 gab’s einen Rückgang auf 7,26 Mrd. USD (Immobilienmarkt eingebremst).

-

2024 erholte sich das Ganze wieder auf 8,23 Mrd. USD.

-

Stand Mitte 2025 liegen wir bei rund 8,67 Mrd. USD Umsatz (TTM).

Beim Gewinn ist es ähnlich: 2023 waren es 0,60 Mrd. USD, 2024 dann schon wieder 0,85 Mrd. USD. Das spricht für eine schnelle Erholungsfähigkeit.

Combined Ratio: Ein wichtiges Maß

Versicherer lieben Kennzahlen, und eine der wichtigsten ist die Combined Ratio – die Summe aus Schaden- und Kostenquote. Alles unter 100 % heißt: Das Versicherungsgeschäft ist operativ profitabel.

ORI lag im zweiten Quartal 2025 bei 93,6 %. Das ist ein klarer Hinweis darauf, dass das Underwriting funktioniert und nicht auf Kosten des Kapitalertrags Gewinne entstehen.

Die Dividende – das Herzstück von ORI

Für Einkommensinvestoren ist ORI vor allem aus einem Grund interessant: Dividendenqualität.

-

Quartalsdividende aktuell: 0,29 USD je Aktie

-

Januar 2025: Sonderdividende von 2,00 USD

-

Seit 45 Jahren ununterbrochen jedes Jahr erhöht

Das durchschnittliche Dividendenwachstum lag in den letzten 10 Jahren bei rund 4,2 % pro Jahr, in den letzten 5 Jahren sogar etwas höher. Das ist kein „Raketenwachstum“, aber sehr verlässlich. Wer die Aktie länger hält, baut sich einen schönen Einkommensstrom auf – und mit etwas Glück kommen noch Sonderdividenden dazu.

So sah die Entwicklung der letzten 10 Jahre aus

Über das Jahrzehnt hinweg wurde die reguläre Dividende Schritt für Schritt angehoben. Keine großen Sprünge, aber stetig. Dazu kamen in manchen Jahren Extras – das macht das Papier besonders attraktiv für Dividendenjäger.

Ich persönlich mag diesen Ansatz. Lieber langsam, aber sicher – statt große Versprechen, die dann in schwachen Jahren nicht gehalten werden können.

Wachstumsfaktoren in den nächsten Jahren

1. Zinsen und Kapitalerträge

Steigende Zinsen haben für Versicherer einen angenehmen Nebeneffekt: Das Investmentportfolio wirft mehr ab. ORI hat im letzten Quartal aus seinen Anlagen 171,5 Mio. USD verdient – ein ordentlicher Zuwachs gegenüber Niedrigzinszeiten.

2. Erholung im Immobilienmarkt

Sinkende Hypothekenzinsen oder eine Stabilisierung bei den Hauspreisen könnten das Titelgeschäft wieder ankurbeln. Erste Anzeichen dafür gab es schon Ende 2024.

3. Starke General-Insurance-Sparte

In diesem Bereich kann ORI gute Preise durchsetzen und so auch in schwierigeren Marktphasen solide Erträge liefern.

Risiken, die man nicht übersehen sollte

Kein Investment ohne Schattenseite. Bei ORI sind das vor allem:

-

Abhängigkeit vom US-Immobilienmarkt – bleibt der schwach, drückt das auf die Title-Erträge.

-

Zinsänderungen – schnelle Senkungen könnten die Kapitalerträge belasten.

-

Wettbewerb – in manchen Sparten sind die Margen unter Druck.

Analystenmeinungen und Bewertung

Die meisten Analysten sehen ORI positiv, das durchschnittliche Kursziel liegt um die 42 USD. Die Aktie wird oft als „Buy“ oder „Hold“ eingestuft. Das klingt nicht nach Kursverdopplung in einem Jahr, sondern nach ruhigem, planbarem Ertrag.

Die reguläre Dividendenrendite bewegt sich um 3–3,5 %. Mit Sonderdividenden kann das deutlich mehr werden – das hängt aber von den Jahresgewinnen ab.

Für wen passt die ORI-Aktie?

-

Langfristige Anleger, die auf stabile Dividenden setzen

-

Einkommensinvestoren, die auch kleinere jährliche Steigerungen schätzen

-

Anleger mit Verständnis für Zyklen, denn das Titelgeschäft ist volatil

Wer schnelle Kursgewinne sucht, wird hier vermutlich nicht glücklich. Wer aber ein defensives Dividendengerüst fürs Depot möchte, könnte ORI mögen.